Von Negativ-Screening bis zum Impact Investing: verschiedene Ansätze nachhaltiger Geldanlagen

Wer nachhaltig anlegen will, steht vor einer grossen Auswahl an Produkten und Dienstleistungen. In den vergangenen Jahren haben sich unterschiedliche nachhaltige Anlage- und Investment-Lösungen etabliert, welche neben Fundamentaldaten auch ESG-Faktoren (Environment, Social, Governance; Umwelt, Soziales, Unternehmensführung) berücksichtigen. Gemäss PwC (2020) bedeutet die Einführung dieser ESG-Faktoren einen Umbruch in der Investment-Branche: Finanzielle und nicht-finanzielle Kennzahlen werden gleichermassen wichtig bei der Beurteilung von Anlagen.

Dank des breiten Angebots lassen sich für fast alle Bedürfnisse und Anlageklassen Lösungen finden. Es ist allerdings aufwändig und schwierig, sich einen Überblick über die verschiedenen Ansätze zu verschaffen und die individuell passende Anlage-Lösung zu identifizieren.

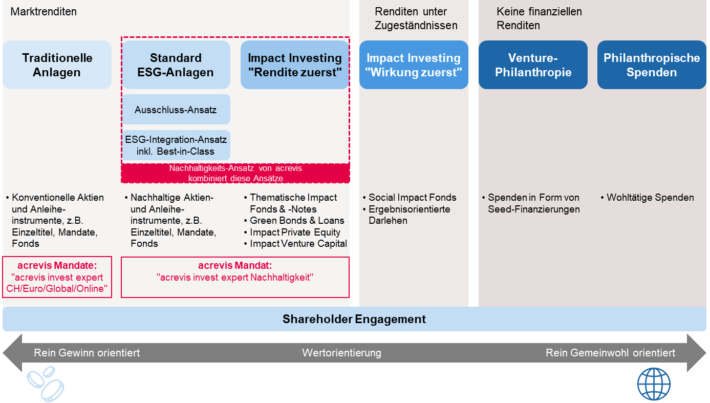

Wie die nachfolgende Darstellung zeigt, können Anlagen beziehungsweise Investments unterschiedliche Ausprägungen haben, was ihre Wertorientierung und somit ihren Fokus auf Rendite und Nachhaltigkeit anbelangt. Das Spektrum reicht von traditionellen Anlagen mit einem reinen Renditefokus über Standard ESG-Anlagen bis hin zu philanthropischen Spenden. Die wichtigsten Arten von nachhaltigen Investments und entsprechende Anlage-Ansätze werden im Folgenden beschrieben.

Ausschluss-Ansatz

Der Ausschlussansatz, auch Negativ-Screening genannt, schliesst bestimmte Branchen, Unternehmen, Geschäftstätigkeiten oder Produkte aus einem Anlageportfolio aus. Grundlage für den Ausschluss sind Werte, ethische Grundsätze oder Prinzipien. Typischerweise werden Branchen, Unternehmen und Produkte ausgeschlossen, die mit einem relevanten Umsatzanteil mit Waffen, Tabak, Alkohol, Gentechnik, Kernenergie, Tierversuchen, Erwachsenenunterhaltung oder Glücksspiel in Verbindung stehen. Weiter sind Unternehmen, die mit Menschen- und Arbeitsrechtsverletzungen, Korruption oder Bestechung in Verbindung stehen ausgeschlossen. Anhand dieses Ansatzes können Anlegerinnen und Anleger ihre Werthaltung in ihre Anlagestrategie einbringen.

Es gibt zwei Formen des Ausschluss-Ansatzes, wobei der erste Ansatz besser bekannt ist:

- bedingungsloser Ausschluss von Geschäftstätigkeiten, die mit den Werten der Anlegerin oder des Anlegers nicht vereinbar sind (wertebasierte Ausschlusskriterien wie z.B. Tabak oder Alkohol)

- bedingter Ausschluss von Unternehmen aufgrund von Verstössen gegen gewisse globale ESG-Standards wie z.B. UN Global Compact oder die ILO-Konventionen bezüglich Arbeits- und Sozialstandards der International Labour Organization (normenbasierter Ausschluss)

ESG-Integrations-Ansatz

Der ESG-Integrations-Ansatz berücksichtigt in Ergänzung zu finanziellen Kennzahlen auch ESG-Faktoren im Investmentprozess und geht in Bezug auf Nachhaltigkeit somit einen Schritt weiter als der Ausschluss-Ansatz. Unternehmen werden folglich nicht nur basierend auf ihren finanziellen Kennzahlen, sondern auch in Bezug auf ihr ökologisches und soziales Engagement und ihre Unternehmensführung bewertet.

Dank Einbezug der ESG-Faktoren im Investmentprozess können Anlegerinnen und Anleger aus einer zusätzlichen Perspektive einschätzen, wie gut sich ein Unternehmen langfristig entwickeln sollte und ob sie für künftige Herausforderungen vorbereitet ist. Ebenso hilft der Einbezug von ESG-Faktoren dabei, potenzielle Risiken umfassender zu erkennen. Der ESG-Integrations-Ansatz hat folglich zum Ziel, die langfristige Rendite eines Portfolios zu maximieren, Risiken im Portfolio zu kontrollieren und gleichzeitig einen Beitrag zu einer nachhaltigen Entwicklung zu leisten.

Best-in-Class-Ansatz

Best-in-Class ist eine Art von ESG-Integration. Dabei wird die ESG-Charakteristik eines Unternehmens mit jener der Konkurrenten verglichen. Ein Schwellenwert wird festgelegt, den es zu übertreffen gilt, um innerhalb der Vergleichsgruppe als nachhaltig zu gelten. Durch diese Methode wird keine Branche ausgeschlossen. Somit kann eine vollständige Diversifikation innerhalb eines Anlage-Portfolios erreicht werden. Ein Beispiel dafür ist die Ölbranche: Im Rahmen des Best-in-Class-Ansatzes werden auch Ölfirmen betreffend ESG-Faktoren bewertet und die besten (also jene über dem definierten Schwellenwert) für ein Investment in Betracht gezogen. Dahingegen würde der Ausschluss-Ansatz die Ölbranche womöglich gänzlich vom Portfolio ausschliessen.

Impact Investing

Impact Investing geht noch einen Schritt weiter als der ESG-Integrations-Ansatz. Neben der Erzielung finanzieller Renditen haben Impact Investments auch einen messbaren positiven sozialen oder ökologischen Effekt zum Ziel. Oftmals leisten Impact Investments einen Beitrag zur Erreichung der UN Sustainable Development Goals (SDGs), beispielsweise zur Förderung von bezahlbarer und sauberer Energie. Zwei Arten von Impact Investments lassen sich unterscheiden: Zum einen Investments, die primär auf eine bestimmte Rendite abzielen (und gleichzeitig auch noch Gutes bewirken), und zum anderen Investments, die primär auf eine positive gesellschaftliche oder ökologische Wirkung abzielen (und gleichzeitig allenfalls eine beschränkte Rendite abwerfen).

Thematisches Investieren

Beim thematischen Investieren haben Anlegerinnen und Anleger die Möglichkeit, gezielt in nachhaltige und zukunftsweisende Unternehmen oder Geschäftsfelder zu investieren und persönliche Anlage-Interessen zu berücksichtigen. Beispiele hierfür sind Anlagen im Bereich Technologie, erneuerbare Energien, Elektromobilität oder auch langfristige Wachstumsthemen wie Recycling beziehungsweise Kreislaufwirtschaft oder Klimatransition. Thematische Anlagen ermöglichen es den Anlegerinnen und Anlegern, an Wachstumschancen globaler Trends zu partizipieren. Der Anlagehorizont ist hierbei besonders langfristig, dennoch muss hier explizit auch vor «gehypten» Themen gewarnt werden. Ausserdem sollten thematische Anlagen aufgrund der oftmals einseitigen Sektorverteilung keine Kernposition im Portfolio darstellen.

Shareholder Engagement inklusive Shareholder Voting

In Ergänzung zur Anwendung von Ausschlusskriterien, der Integration von ESG-Faktoren im Anlageprozess und Impact Investment gewinnt Shareholder Engagement beim nachhaltigen Investieren laufend an Bedeutung gerade für institutionelle Investoren. Shareholder Engagement umfasst neben der Zusammenarbeit von Aktionärinnen und Aktionären (Shareholdern) bezüglich ESG-Themen auch das Shareholder Voting (Stimmrechtsausübung). Ziel dabei ist die langfristige Verbesserung der Nachhaltigkeit von Unternehmen im Sinne von ESG-Kriterien.

Im Rahmen von Shareholder Voting zielen aktive und langfristig orientierte Investorinnen und Investoren mit Fokus auf Nachhaltigkeit darauf ab, mit ihrem Stimmrecht an der Generalversammlung ganz konkret Einfluss auf Traktanden mit ESG-Bezug auszuüben. Als Markenzeichen einer aktiven Eigentümerschaft dient das Stimmrecht als leistungsfähiges Instrument, um verantwortungsbewusstes Handeln zu fördern. Über den Zusammenschluss durch die Stimmrechtsvertretung können die Interessen von ESG-Investorinnen und -Investoren wirkungsvoll gebündelt werden. Beispiele dafür sind die Offenlegung der Vergütung des Verwaltungsrats oder Anträge auf Einführung eines «One share, one vote»-Prinzips, also der Einheitsaktie.

Gut zu wissen:

- Das nachhaltige Vermögensverwaltungsmandat «acrevis invest expert Nachhaltigkeit» beinhaltet diversifizierte Fonds-Produkte, welche unterschiedliche ESG-Ansätze verfolgen und diese in der Regel miteinander kombinieren. Das Mandat schliesst einerseits kontroverse Geschäftsfelder und Geschäftspraktiken aus und kombiniert andererseits den Ansatz der ESG-Integration mit thematischen Investments im Bereich Nachhaltigkeit.

- Studien haben gezeigt, dass Unternehmen mit gutem ESG-Management besser gegen Krisen gewappnet sind und langfristig eine höhere Performance erzielen als solche mit schlechtem ESG-Management. Zudem weisen ESG-Anlagen oftmals ein besseres Rendite-Risikoverhältnis auf als traditionelle Anlagen.

Sie möchten mehr lesen zum Thema Nachhaltigkeit?

– Welchen Einfluss haben Banken auf eine nachhaltige Entwicklung? Hier geht es zum Blog-Beitrag vom 12. August 2021.

– Was bedeutet ESG? Hier geht es zum Blog-Beitrag vom 16. Dezember 2021.

– Ihre Vermögensverwaltung im Zeichen der Nachhaltigkeit. Informationen zu acrevis invest expert nachhaltigkeit.

– Wie lebt acrevis Nachhaltigkeit? Hier geht es zu unserer Website www.acrevis.ch/nachhaltigkeit.